« Ultimatum », « blocus »… On peine à croire que de telles expressions aient pu être utilisées pour commenter l’actualité européenne. C’était la guerre. La guerre économique. Au petit matin du 16 mars, après une nuit de négociations, les autorités européennes avaient convaincu le président chypriote d’imposer une série de mesures de rigueur et une taxation des comptes bancaires pour éviter la faillite du système bancaire de l’île. La population était sensée se soumettre, le Parlement devait entériner. Ainsi va la démocratie en Europe ; la Troïka devient l’instance proconsulaire de tout pays qui demande l’aide européenne. Ainsi va la solidarité en Europe ; on fait payer aux peuples les mesures qui sont sensées éviter la faillite généralisée du système bancaire européen.

Le laxisme financier de l’Union européenne

Car telle est l’ironie de la situation présente. Pendant des années, l’Union n’a cessé d’encenser des « modèles » économiques tels que l’Espagne et l’Irlande dans lesquels se sont développées de gigantesques bulles financières et immobilières ; elle a activement favorisé la dérégulation et l’autorégulation des banques sans jamais en mesurer les risques ; elle a accepté que se développent en son sein des paradis fiscaux, des places financières géantes et hors de tout contrôle qui ont prospéré grâce à la souplesse de leur législation et à l’opacité de leur système bancaire. Rivés sur les chiffres des déficits et des dettes publiques, obnubilés par la flexibilisation du marché du travail, les dirigeants européens n’ont été capables ni de prévenir, ni de comprendre la gigantesque bulle financière qui s’est créée depuis l’instauration de la monnaie unique.

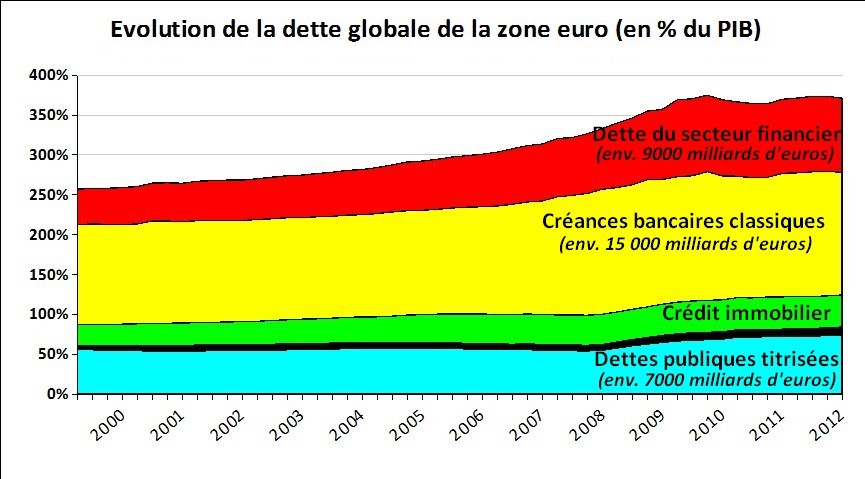

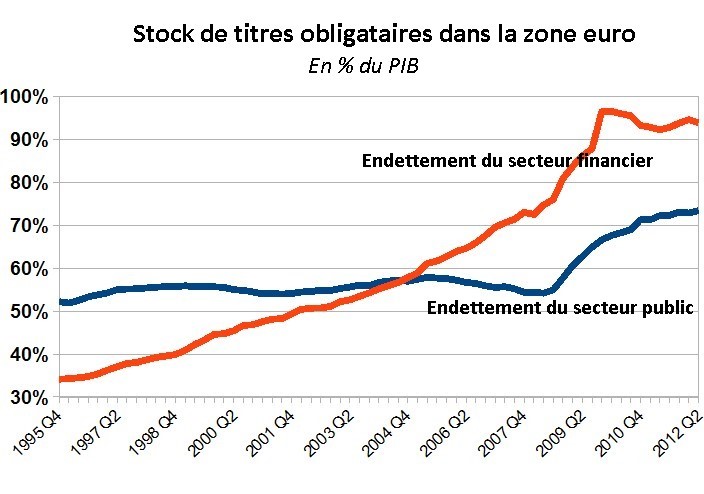

Les chiffres de la Banque centrale européenne sont pourtant éloquents. En décembre 1999, l’endettement total de la zone euro s’élevait à environ deux fois et demi son PIB (258%). En juin 2010, quelques dix ans plus tard, cet endettement atteignait 375% du PIB. D’où cette explosion de la dette est-elle venue ? Clairement pas des États, dont l’endettement n’a pratiquement pas augmenté sur cette période. C’est principalement la dette du secteur financier qui explique la hausse de l’endettement de l’économie européenne. Une dette qui a plus que doublé en à peine dix ans, pour représenter près de 100 % du PIB en 2010. Cette dette du système financier, qui s’est accrue indépendamment de l’activité économique est bien évidemment un facteur important d’instabilité et de fragilisation du système bancaire européen.

Ce qui était très prévisible a donc fini par arriver : la crise américaine des subprimes et la faillite de Lehman Brother ont été les facteurs déclenchants, l’étincelle qui a mis le feu à système bancaire profondément malade. Or, face à cette crise, la réponse européenne a été remarquable de constance. Quoi qu’il arrive, il ne fallait surtout pas faire payer ceux qui avaient accumulés un tel stock de dettes, les banques et les créanciers.

Protéger les créanciers et faire payer les États

Qui dit dette dit créance. Qui dit hausse de la dette, dit hausse des créances. On ne mesure bien l’effet de cette bulle qu’en comparant la situation actuelle avec celle de 1999. Dans cette logique, revenir au ratio d’endettement qui prévalait à l’époque reviendrait à faire disparaître une dette équivalent à 120 % du PIB de la zone euro soit… environ 11 000 milliards d’euros. 11 000 milliards d’euros de dettes en moins, soit 11 000 milliards d’euros de créances en moins.

Or, si la logique politique est d’éviter de faire payer les créanciers, il devient nécessaire d’intervenir à chaque départ de feu. Si une banque fait faillite, l’État doit se porter à son secours ; si un État fait faillite, d’autres États doivent assurer le remboursement des créances. Cette logique de sapeur Camembert ne pouvait conduire qu’à l’austérité généralisée. L’austérité doit ici être entendue comme le produit d’une stratégie qui consiste à rembourser 11 000 milliards d’euros de dettes en ponctionnant l’activité économique, c’est à dire en taxant ceux qui produisent des richesses, les travailleurs, les entreprises ; et en diminuant les prestations sociales, la qualité des services publics.

Le souci est que cette stratégie a précipité de nombreux pays dans la dépression et n’a rien résolu du tout ; car au fur et à mesure que les créances sont payées, l’activité économique décroit, souvent de manière plus que proportionnelle. Ainsi, il n’est pas rare que la dette diminue moins vite que ne disparaît l’activité économique. Schématiquement, plus le pays rembourse, plus sa situation économique se dégrade, et plus sa santé financière se précarise. Au lieu de résoudre le problème on l’aggrave.

Le malade mourra malade

Peut-on d’ores et déjà mesurer le résultat de cette politique ? Entre juin 2010 et septembre 2012, la dette domestique de la zone euro est passée de 375 % du PIB à… 371 %, soit un rythme de réduction de la dette de l’ordre de deux points de pourcentage par an. Allez, à cette vitesse encore 60 ans d’austérité et l’Union européenne pourra retrouver son niveau d’endettement de 1999 !… A condition toutefois que l’économie européenne existe toujours à cette date. Ce qui n’est pas dit. En Grèce, les mesures d’austérité ont fait disparaître près du quart de l’activité économique en cinq ans. Si l’on continue sur cette voie, on n’ose imaginer ce que sera devenue la population grecque dans 10 ou 15 ans.

Mais l’évidence des faits est, lentement, en train de s’imposer aux cerveaux embrumés par les dogmes et les idées simples. Il est impossible à la zone euro de rembourser 11 000 milliards d’euros. Aucune mesure d’austérité ne sera assez forte pour y parvenir. Certes, à force d’austérité, l’économie européenne finira très certainement par disparaître : mais elle disparaîtra endettée. C’est en quelque sorte ce qu’à admis Olivier Blanchard, l’économiste en chef du FMI, lorsqu’il a dû reconnaître, en janvier dernier, que le « coefficient multiplicateur » des dépenses publiques était supérieur à 1 ; c’est à dire que toute réduction des dépenses, toute hausse des recettes publiques, entraîne immanquablement une réduction de l’activité économique supérieure aux économies réalisées. Autrement dit, toute ponction sur l’activité économique génère une perte d’activité plus grande que le montant de dette qu’elle rembourse. Si l’on part du principe qu’il faut réduire la dette de 120 % du PIB, on en déduit assez logiquement que la zone euro sera encore très endettée lorsque son PIB tombera à zéro.

Un insoluble problème de plomberie

Tout cela peut se comprendre simplement. L’erreur est de confondre les stocks et les flux. La dette est un stock, le PIB est un flux. La stratégie de la rigueur consiste à prélever sur le flux pour abonder le stock. Sauf que ce flux est un flux circulaire. Toute dépense d’un agent économique est une recette pour un autre agent économique. En prélevant sur les dépenses, on diminue le volume du flux et donc la capacité à prélever plus tard sur les recettes qu’auraient entraînées ces dépenses. Imaginons de l’eau qui circule dans un bassin en circuit fermé. S’il y a cent litres d’eau qui circulent, vous ne pourrez certainement pas remplir un seau de 120 litres en prélevant l’eau du bassin.

Voilà pourquoi le plan de sauvetage de Chypre change tout. Pour la première fois, les autorités européennes ont admis qu’on pouvait gérer un problème de stocks par… un prélèvement sur les stocks, et que la meilleure façon de le faire c’était de diminuer d’autorité les dettes et les créances. En effet, quelle que soit la manière dont on le prend, le plan européen de taxation des comptes bancaires revient à un plan de restructuration des dettes.

Chypre : laboratoire d’une solution nouvelle ?

En quoi a consisté ce plan ? Les banque chypriotes sont en situation de faillite. Elles ont besoin de 17 milliards d’euros. Une partie de ces 17 milliards devait être financée par l’État chypriote via un prêt de 10 milliards accordé par les autres États européens, ce surcroît de dette publique devant être remboursé par d’absurdes mesures d’austérité. C’est le jeu classique de la socialisation des pertes auquel la Troïka nous a habitués. Mais c’est dans l’autre partie que réside l’originalité du plan : taxer les dépôts et l’épargne des clients des banques chypriotes, notamment les dépôts de plus de 100 000 euros. En effet, les déposants sont aussi les principaux créanciers des banques. C’est bien une partie de cet argent qui a été mal placée et qui a été perdue. Si on laissait les banques chypriotes faire faillite, la plus grande partie des 17 milliards d’euros de pertes serait de toute façon payée par leurs clients. Au final, le plan a donc consisté à ne faire contribuer les déposants qu’à hauteur de 7 milliards. 7 milliards de créances et de dettes qui ont disparus en quelques heures, soit l’équivalent du tiers du PIB de l’île.

Certes, de l’argent qui disparaît, ce qui signifie un appauvrissement de la population. Mais ce n’est pas le même argent que celui qu’on taxe lorsqu’on mène une politique d’austérité. Ici, il s’agit d’argent stocké dans les comptes d’épargne et qui n’avait pas forcément vocation à être dépensé dans l’immédiat, surtout si l’on considère qu’on parle d’une taxe qui ne devrait concerner que les sommes supérieures à 100 000 euros. A la différence des comptes d’épargne des classes moyennes, l’argent des gros épargnant est bien souvent stérile, car il nourrit la spéculation financière au lieu d’alimenter les flux économiques.

L’alternative à l’austérité : faire payer les créanciers

Au final, le plan chypriote est le signe d’un vrai changement de paradigme. On commence à comprendre que ce ne sera pas par le remboursement des dettes que se réglera la crise européenne, mais par l’organisation d’une restructuration globale des dettes. Cette restructuration impliquera mécaniquement des pertes pour les créanciers, c’est à dire pour toute personne qui aura accumulé des stocks de créances et d’argent dans le système financier européen.

On peut donc s’attendre à ce que cette solution soit imitée, sans doute dans des modalités différentes. Si cela fait peur aux épargnant européens et les incite à dépenser leur argent, ce sera au bénéfice des flux économiques et de l’emploi. Si cela incite les États européens à contrôler plus sérieusement les mouvements financiers pour éviter la panique et l’exode de leur épargne nationale (comme on le voit actuellement à Chypre), ce sera aussi une très bonne chose. Si cela permet de résoudre la crise selon des modalités discutées, où l’on décide qui paie et combien, quels épargnants sont mis à contribution et selon quelle règles, alors ce ne pourra que renforcer le contrôle démocratique des forces économiques et ce sera aussi une très bonne chose. Enfin, si cela permet d’éviter l’absurde austérité actuelle, ce sera toujours ça de gagné pour tous ceux qui souffrent et qui sont victimes depuis cinq ans d’une crise dont ils ne sont pas responsables.